안녕하세요.

오늘은 삼성전자 주가와 외국인 지분율의 관계를 살펴보는 3 번째 글이에요.

1편은 24년 11월 16일에 삼성전자 주가와 외국인 지분율 간의 관계를 살펴봤었구요,

2편은 25년 1월 7일에 역대 최저치까지 근접했던 외국인 지분율과 주가의 상관관계를 확인했었어요.

그리고 오늘은 2편의 반복일지도 모르지만,

최근 삼성전자의 외국인 지분율을 확인해보려고 해요.

요즘 외국인이 SK하이닉스와 삼성전자 주식을 많이 매수했다고 하는데 진짜 그런지 살펴보려구요.

■ 이전글

. 1편 - 삼성전자 주가, 진짜로 외국인이 사면 오르고, 팔면 떨어질까? (24년 11월 16일)

삼성전자 주가, 진짜로 외국인이 사면 오르고, 팔면 떨어질까?

안녕하세요. 요즘 한국 주식시장 난리도 아니죠?특히 국장 시총 1등 주인 삼성전자의 하락세가 무서운데요.며칠전 4만전자까지 내려갔다가 자사주 매입 및 소각 소식으로 7%대의 반등을 하며 한

bluegosari.com

. 2편 - 삼성전자 주가, 외국인 지분율 최저치 근접 (25년 1월 7일)

삼성전자 주가, 외국인 지분율 최저치 근접

안녕하세요. 25년 새해가 밝고, 증시가 개장한지 아직 일주일이 안됐지만,우려와 달리 나름 선전하고 있는 국내 증시에요. 국내 증시의 시총 1등임에도 불구하고 투자자의 90%가 손실중이라는

bluegosari.com

■ 외국인 비중 현황 ( ~25년 6월 13일)

- 역대 외국인비중 최저치는 22년 9월의 49.27% 였는데요, 25년 6월 13일 기준으로는 49.82%로 역대 최저치에 근접한 모습이에요.

- 위의 표에서 빨간 선을 보면, 외국인의 비중이 단기간엔 짧게 올랐다 내렸다를 반복하지만 큰 흐름은 몇 개월 또는 1년 넘게 지속되는 경향을 보이는데, 25년 3월 50.73%까지 올랐을 때만 해도 지분율 하락이 멈추고 상승세로 전환되는 줄 알았었어요.

- 그런데 다시 매도세로 전환해서 현재는 49.82%까지 떨어진 상태에요.

- 그리고 올해 삼성전자의 주가는 5만전자를 못 벗어나고 있는 상태이구요.

- 함부로 예상을 하면 안되겠지만, 지금의 상태를

호재가 없는게 악재인 상태 + 외국인 지분율 최저치 근접 + 새 정부의 정책 드라이브

이렇게 볼 수가 있을거 같은데요.

만약,

호재가 없는게 악재인 상태인데 호재가 나온다면?

외국인 지분이 더 이상 떨어지지 않고 올라간다면?

상법개정으로 외국인이 더 들어온다면?

이라는 가정을 해보면, 지금은 팔 때라기보단 살 때가 맞는거 같단 생각이 드네요.

※ 절대 종목 추천이 아니며, 현재의 데이타를 공유하고자 하는데 목적이 있습니다.

'재테크 뉴스' 카테고리의 다른 글

| 테슬라와 나스닥 주가 하락 : 원인과 전망 분석 (2) | 2025.03.11 |

|---|---|

| 미국 관세 충격에 비트코인 급락, 환율 변동성이 리스크 확대 (2) | 2025.03.10 |

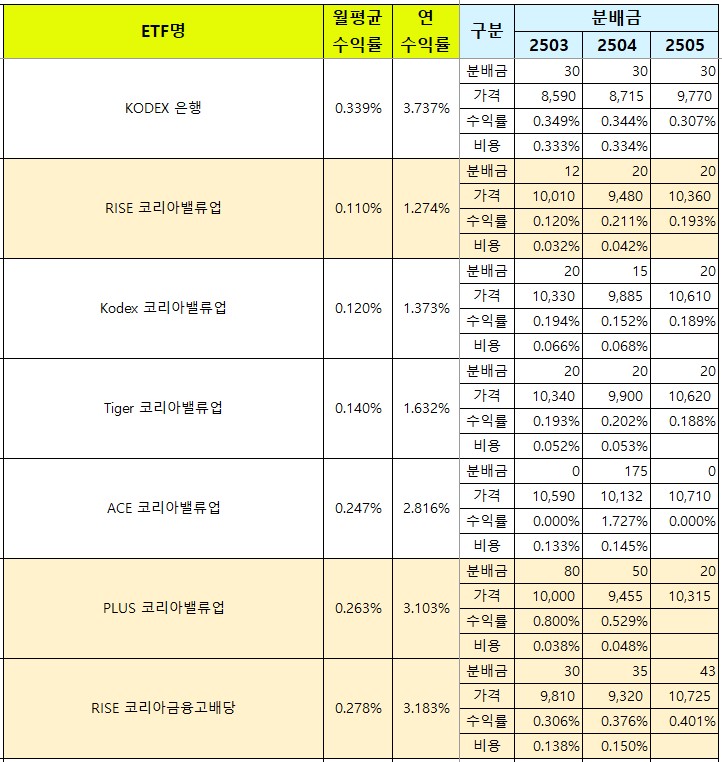

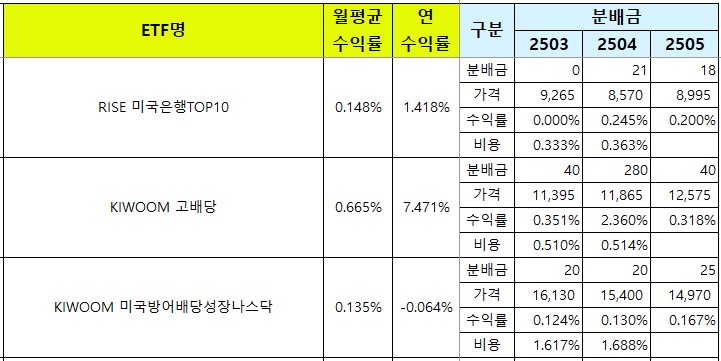

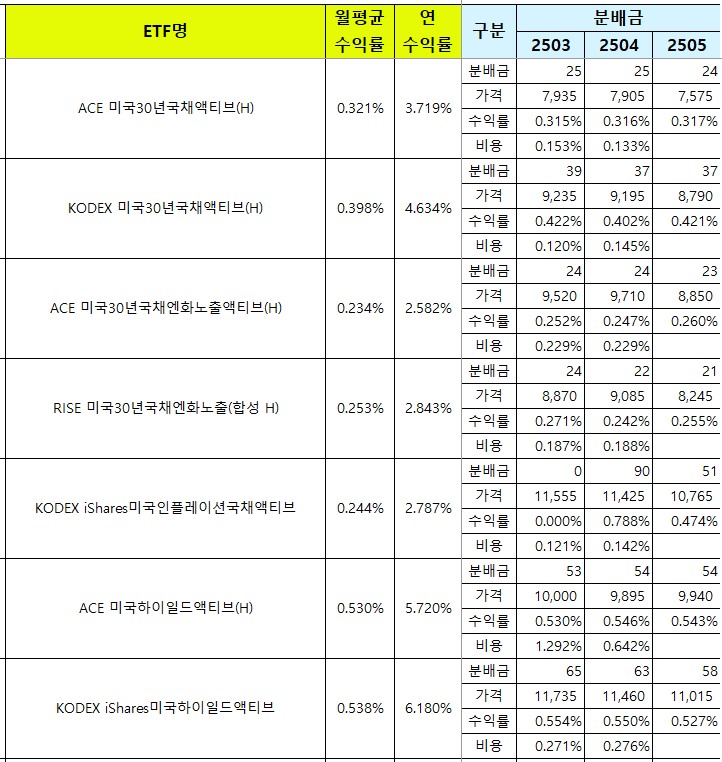

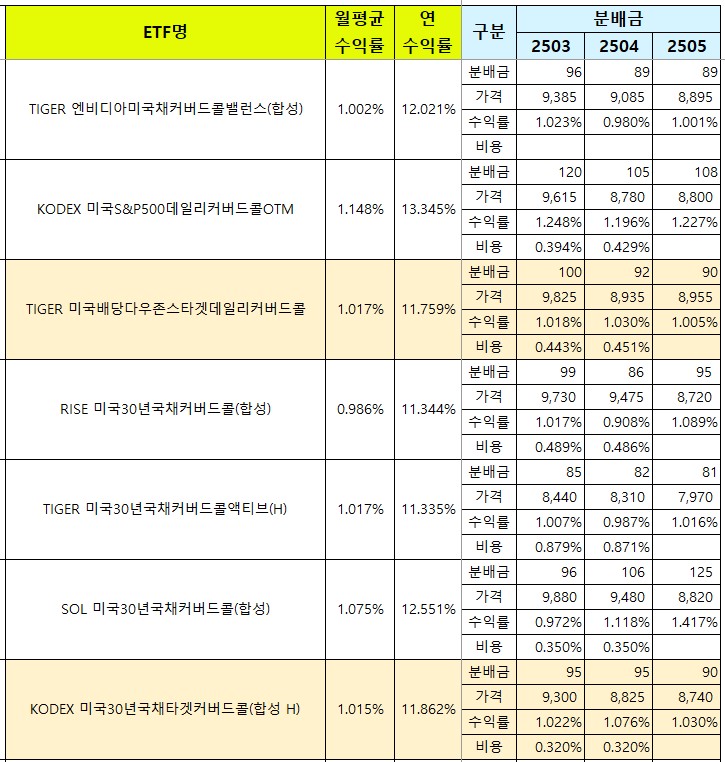

| 국내최초 2%대 월배당 (10월 한정, TIMEFOLIO Korea플러스배당액티브) (5) | 2024.10.16 |

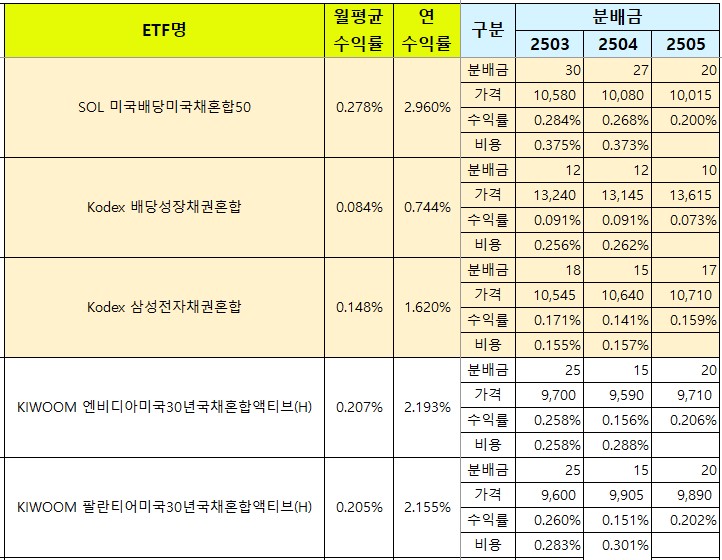

| 월배당 ETF 전성시대 (2) | 2024.07.25 |